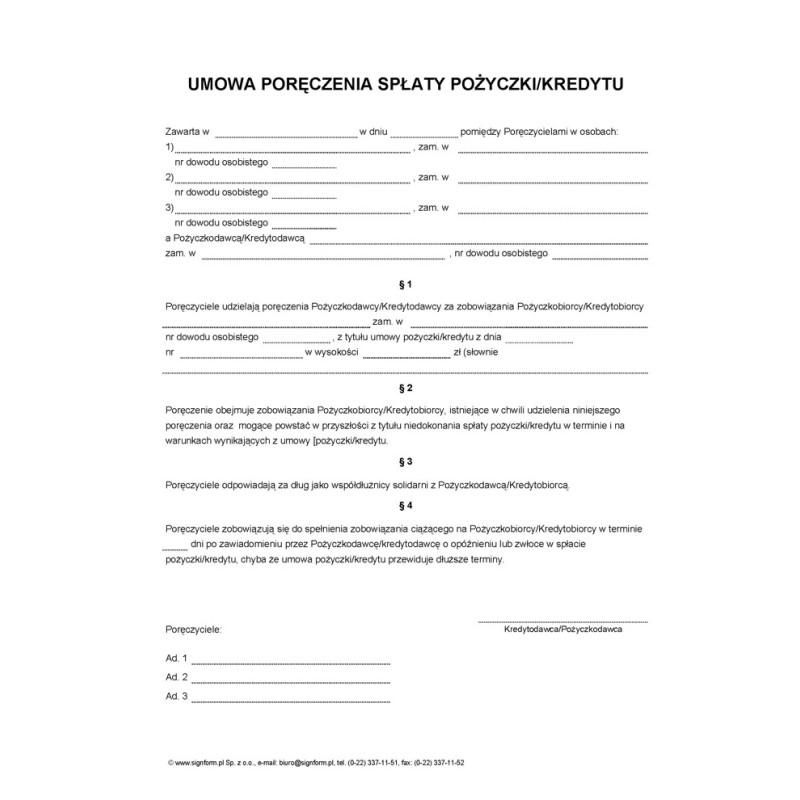

W poniższej liście przedstawione są kluczowe aspekty, na które należy zwrócić uwagę przy podpisywaniu umowy pożyczkowej:

- Dokładne dane obu stron (imiona, nazwiska, daty urodzenia, numery identyfikacyjne, numer KRS i NIP dla osób prawnych)

- Przedmiot pożyczki oraz jego wartość w walucie

- Warunki zwrotu pożyczki (odsetki, wcześniejsza spłata, forma zwrotu)

- Oświadczenie o stanie majątkowym pożyczkobiorcy

- Forma zawarcia umowy (pisemna dla pożyczek powyżej 1000 zł)

- Opodatkowanie pożyczki i konieczność zgłoszenia do urzędów skarbowych

Porównanie ofert – jak znaleźć najkorzystniejsze warunki pożyczki

Zaciąganie pożyczek stanowi popularną formę wsparcia finansowego. Ważne jest, aby porównać oferty różnych pożyczkodawców. W celu znalezienia najkorzystniejszych warunków, warto przeanalizować kilka kluczowych aspektów: wysokość oprocentowania, terminy spłat oraz dodatkowe koszty związane z pożyczką.

Podstawowym czynnikiem jest oprocentowanie, które może być stałe lub zmienne, co wpływa na całkowity koszt pożyczki. Przy porównywaniu ofert ważna jest Rzeczywista Roczna Stopa Oprocentowania (RRSO), która uwzględnia wszystkie dodatkowe opłaty oraz prowizje.

Analiza kosztów i warunków umowy

Dokładne zapoznanie się z treścią umowy pożyczki jest kluczowe. Kluczowe informacje w umowie powinny obejmować datę oraz miejsce zawarcia, dane osobowe stron i opis przedmiotu pożyczki. Ważne są również warunki zwrotu, w tym możliwość wcześniejszej spłaty oraz ewentualne odsetki.

Dodatkowe koszty, takie jak prowizje, opłaty administracyjne czy ubezpieczenia, również mają znaczenie. Dzięki porównaniu tych wydatków uzyskamy rzeczywisty obraz całkowitych kosztów. Pożyczka powinna być dostosowana do indywidualnych potrzeb i możliwości finansowych pożyczkobiorcy.

Pamiętajmy o obowiązkach podatkowych związanych z pożyczką. Pożyczkobiorca ma obowiązek zgłoszenia umowy w urzędzie skarbowym oraz uregulowania ewentualnego podatku od czynności cywilnoprawnych. Warto zasięgnąć porady prawnej, aby uniknąć błędów.

- Oprocentowanie: stałe lub zmienne

- Rzeczywista Roczna Stopę Oprocentowania (RRSO)

- Warunki zwrotu pożyczki: wcześniejsza spłata i ewentualne odsetki

- Dodatkowe koszty: prowizje, opłaty administracyjne, ubezpieczenia

- Obowiązki podatkowe: zgłoszenie umowy pożyczki w urzędzie skarbowym

Powyższa lista zawiera kluczowe aspekty, które warto uwzględnić podczas zaciągania pożyczki oraz porównywania ofert.

| Aspekt | Opis |

|---|---|

| Oprocentowanie | Może być stałe lub zmienne; wpływa na całkowity koszt pożyczki. |

| Rzeczywista Roczna Stopa Oprocentowania (RRSO) | Uwzględnia wszystkie dodatkowe opłaty oraz prowizje, warto na nią zwrócić uwagę. |

| Warunki zwrotu pożyczki | Możliwość wcześniejszej spłaty oraz ewentualne odsetki. |

| Dodatkowe koszty | Prowizje, opłaty administracyjne, ubezpieczenia; mają znaczenie przy porównywaniu ofert. |

| Obowiązki podatkowe | Zgłoszenie umowy pożyczki w urzędzie skarbowym; ewentualny podatek od czynności cywilnoprawnych. |

Jak ocenić swoje możliwości finansowe przed zaciągnięciem pożyczki

Decyzja o zaciągnięciu pożyczki wymaga wcześniejszej analizy sytuacji finansowej. Zrozumienie jej jest kluczowe, aby uniknąć problemów ze spłatą zobowiązań.

Pierwszym krokiem jest zestawienie przychodów. Należy uwzględnić wynagrodzenie, inne źródła dochodów oraz oszczędności. Ważne jest uwzględnienie wszystkich regularnych wpływów.

Kolejnym krokiem jest oszacowanie wydatków. Stwórz szczegółowy budżet, uwzględniając bezpośrednie koszty, jak czynsz, media i jedzenie. Zidentyfikowanie obszarów oszczędności pomoże w przygotowaniu na przyszłe obciążenia związane z pożyczką.

Analiza zdolności kredytowej

Zrozumienie zdolności kredytowej jest istotne. To możliwość terminowego spłacania zaciągniętych zobowiązań oraz analiza zadłużenia. Banki oceniają ją przed udzieleniem pożyczek, dlatego warto być świadomym tej kwestii.

Analizując wpływy i wydatki, oszacuj, czy regularna spłata jest możliwa. Jeśli wydatki przewyższają dochody, zaciągnięcie pożyczki może być błędnym krokiem. Przemyśl tę decyzję.

Przed podjęciem decyzji o pożyczce, dobrze zapoznaj się z ofertami finansowymi. Porównaj różne opcje instytucji. Poniżej przedstawiam kluczowe elementy, na które warto zwrócić uwagę:

- Wysokość odsetek

- Okres spłaty

- Dodatkowe opłaty

Pamiętaj o bezpieczeństwie finansowym. Unikaj zaciągania długów bez pewności, że przyszłe dochody będą wystarczające. Podejmuj decyzje w oparciu o rzeczywistą zdolność do spłaty.

Negocjacje z instytucją finansową – jak uzyskać lepsze warunki umowy

Podczas negocjacji z instytucją finansową warto zwrócić uwagę na poniższe elementy:

- Dokumentacja finansowa: przygotuj historię kredytową oraz inne dowody potwierdzające wiarygodność finansową.

- Pytania o szczegóły umowy: dopytaj o wysokość odsetek, możliwość wcześniejszej spłaty oraz dodatkowe opłaty.

- Porównanie ofert: zbierz propozycje z różnych instytucji, aby mieć obiektywny obraz warunków.

- Konsultacja z ekspertami: zasięgnij porady specjalistów w celu zrozumienia trudnych zagadnień prawnych i finansowych.

Przygotowanie się do rozmów oraz świadome podejście do negocjacji mogą znacząco wpłynąć na uzyskanie lepszych warunków umowy pożyczkowej.

Jakie dokumenty są potrzebne do wzięcia pożyczki i jak je przygotować

W umowie pożyczki warto zawrzeć kluczowe informacje, które zabezpieczą interesy obu stron. Oto lista najważniejszych elementów:

- wysokość pożyczki

- termin zwrotu

- odsetki i sposób ich ustalania

- możliwość wcześniejszej spłaty

- forma spłaty (gotówka, przelew itp.)

Umowa powinna zawierać informacje o oświadczeniu pożyczkobiorcy o stanie majątkowym oraz warunki wypowiedzenia w sytuacjach kryzysowych.

Pamiętaj o obowiązku zgłoszenia pożyczki do urzędu skarbowego w 14 dni od zawarcia umowy. Niedopełnienie tego obowiązku może wiązać się z dodatkowymi sankcjami. Stawka podatku od czynności cywilnoprawnych (PCC) wynosi pół procenta wartości pożyczki.